Je viens de terminer l’excellent ouvrage de Fred Krueger (@dotkrueger) & Ben Sigman (@bensig) «Bitcoin One Million». Le titre le pose dès le début : contrairement au premier livre sorti l’an dernier (The Big Bitcoin Book) qui retraçait l’histoire incroyable du Bitcoin, celui-ci nous projette dans l’avenir, avec un horizon de temps à 10 ans. (Ouvrage disponible maintenant en français également : Bitcoin Un Million).

Power Law

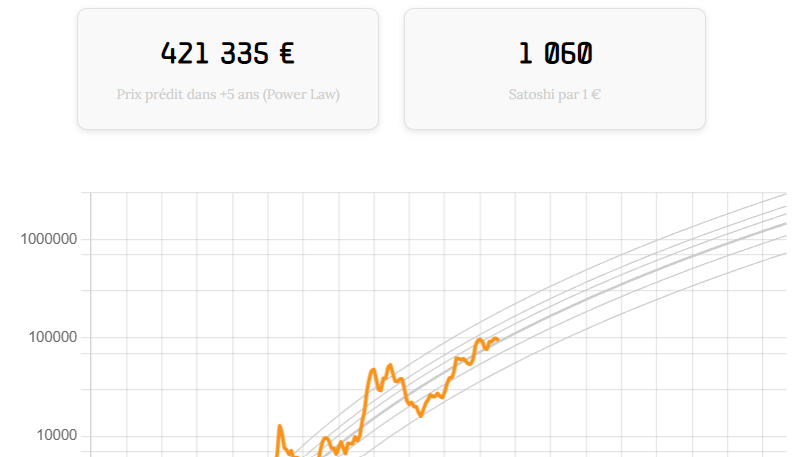

Comme tout ouvrage sérieux sur le Bitcoin, les auteurs partent des faits et de la spécificité du Bitcoin : quand on se débarrasse des fluctuations, de la volatilité, et que l’on dézoome on voit bien (les chiffres et les courbes le montrent bien) que l’évolution du prix du Bitcoin dans le temps est bien décrite par une loi de Puissance1.Giovanni Santostasi (@Giovann35084111) l’a très analysé, expliqué, et continue de travailler dessus.

Pour faire simple, sur les 15 années d’existence du Bitcoin, il existe une relation simple entre le prix du Bitcoin et le temps écoulé. Le prix est une puissance du temps. Cela décrit un phénomène de grandissement, lié à l’adoption du Bitcoin. Le même type de loi était observable pour l’adoption d’internet. Fort de ces faits, à l’horizon 2035, le prix du bitcoin sera à peu près d’un million de dollars. D’où le titre. Et le sous-titre, « le chapitre final des Fiat » (les monnaies fiat sont les monnaies décrétées par l’Etat) : la progression du Bitcoin signe l’abandon progressif des monnaies fiat, dont la valeur décroit inexorablement dans le temps. Vous pouvez retrouver les données historiques et les projections sur le site b1m.io créé par les deux compères.

Les faits et les projections

Les auteurs décrivent ensuite, éclairé par tout un tas de faits et de données, le chemin qui fera passer le bitcoin de son prix actuel (100k$) à x10 pour atteindre un million. C’est un donc à un bel exercice d’analyse logique, mathématique et financier que se livrent les auteurs : depuis son arrivée, le bitcoin explose tous les autres types d’actifs (immobilier, or, actions, obligations). Ce n’est même pas un combat, c’est une boucherie. Et les auteurs écrivent ces lignes (en se référant à la création monétaire sans fin des banques centrales & banques adossée à de la dette) auxquels je souscris tout à fait :

Cela crée l’opportunité de Bitcoin. Alors que les banques centrales sont bloquées dans leur trajectoire d’expansion de 7 %, le bitcoin offre l’inverse : une expansion de 0 % pour toujours. Chaque année qui passe, le contraste devient plus frappant. L’offre de fiat double, l’offre de bitcoin inchangée. Le pouvoir d’achat des fiats est divisé par deux, le pouvoir d’achat du bitcoin double. Ce n’est pas une compétition, c’est un massacre complet. La seule question est de savoir à quelle vitesse les gens reconnaissent ce qui se passe.

Le mouvement a déjà démarré : les ETFs (dont celui de BlackRock qui a initié le bal) permettant aux investisseurs d’être exposé au Bitcoin sans avoir à gérer la complexité de garder soi-même ses bitcoins, avec son wallet, ses clefs, etc., ont été les plus impressionnant de l’histoire financière : plus de 100 milliards de $ de fonds injectés vers le Bitcoin en 11 mois. Les investisseurs ne s’y trompent pas. Un actif dont le rendement moyen sur le long terme est de 42% par an doit faire réfléchir n’importe quelle personne qui souhaite stocker de la valeur dans le temps.

Passionnant et … pointu

Le livre est vraiment passionnant et l’éclairage de Fred Krueger, entrepreneur, trader, longtemps avocat de l’or comme meilleur moyen de stocker la valeur est vraiment utile. Le livre devient trop pointu pour moi sur les Bitcoin Treasury Companies (comme Strategy de @saylor). De même, quand ils décrivent la plongée que @bensig a fait dans la Quatum computing pour voir si c’était réellement une menace pour la sécurité des clefs Bitcoin : passionnant, impressionnnant, mais mes connaissances (inexistantes) en cryptographie me font suivre le propos plus comme quelqu’un qui écoute une histoire que comme quelqu’un qui comprend les tenants et aboutissants techniques. Mais j’aime la posture des auteurs qui sont des pragmatiques : on ne se raconte pas d’histoires, on parle des faits, des datas, de la logique des choses. C’est d’ailleurs ce qui fait que le livre est passionnant et utile : c’est n’est pas un livre de « croyants », mais un livre de bosseurs, qui regardent les faits (le livre est plein de chiffres et de courbes, qui comme les images valent mille mots), et qui reconnaissent leurs erreurs d’appréciation.

Gouvernements

Le chapitre que j’attendais de lire avec impatience était celui sur les gouvernements : le risque le plus élevé pour le Bitcoin me semble en effet bien plus les désastreux politiciens aux commandes de nos pays, que les ordinateurs quantiques. Ce chapitre est très bien fait, et je vous en partage un extrait :

Monde multipolaire

Le siècle américain touche à sa fin, mais personne ne s’accorde sur la suite. L’économie chinoise rivalise avec celle des États-Unis. La Russie contrôle de vastes ressources énergétiques. L’Union européenne commande d’énormes marchés de consommation. Les pays BRICS parlent avec audace de « dédollarisation » et de systèmes monétaires alternatifs. Mais les paroles sont plus faciles que la mise en œuvre.

Créer un nouveau système monétaire mondial exige plus que de la puissance économique, il exige de la confiance. Et la confiance est exactement ce que ces coalitions émergentes n’ont pas. La Chine et l’Inde maintiennent des frontières tendues. La Russie et l’Europe sont engagées dans une guerre économique. Le Brésil et l’Argentine ne parviennent pas à s’entendre sur une monnaie commune. L’Iran et l’Arabie saoudite représentent des camps opposés dans des conflits régionaux.

Chaque alternative proposée au système du dollar souffre du même défaut fondamental : elle nécessite une certaine autorité pour émettre, gérer et contrôler la nouvelle monnaie. Dans un monde multipolaire, aucune autorité n’inspire la confiance universelle. Sauf les mathématiques. Bitcoin offre quelque chose d’inédit : une couche de base monétaire neutre qu’aucune nation ne contrôle mais que chaque nation peut vérifier. (…)

Nœuds gouvernementaux

Chaque jeu vidéo a un boss final, l’ennemi ultime qui semble impossible à vaincre. Pour Bitcoin, ce boss a toujours été censé être les gouvernements. Les entités dotées d’armées et d’agences, de lois et d’influence, ayant le pouvoir d’interdire, de confisquer et de criminaliser. Pendant plus d’une décennie, la lutte contre le boss a fait rage. Les gouvernements ont interdit les plateformes d’échange, a saisi les opérations de minage, arrêté les développeurs et menacé les utilisateurs.

Le réseau a absorbé tous les défis et a continué à produire des blocs. Chaque interdiction a renforcé les nœuds restants. Chaque saisie a démontré la futilité des tentatives de confiscation. La certitude mathématique du protocole a survécu à l’opposition politique, prouvant que le code appliqué par un consensus mondial transcende les frontières nationales.

Quelque part dans la bataille, quelque chose d’inattendu s’est produit : le boss final a cessé d’essayer de détruire Bitcoin et a commencé à essayer de l’acquérir. Le gouvernement américain détient désormais plus de Bitcoin que la plupart des entreprises. Le Salvador en a fait une monnaie légale. La Norvège l’envisage comme réserve souveraine. Le Texas offre des incitations au minage. Les entités qui étaient censées tuer Bitcoin deviennent des baleines Bitcoin.

A lire pour comprendre, se projeter et lutter

Bref : ce livre est vraiment à lire pour comprendre ce qui est en train de se jouer, et pour pouvoir comparer ce qui se passe avec une projection assez réaliste de la révolution monétaire qui est à l’œuvre sous nos yeux. Bitcoin est en train, lentement mais sûrement, de devenir la monnaie de référence, le seul actif digital réellement insaisissable et non manipulable. Un outil de propriété privée réel est toujours une arme pour défendre la liberté. Etudier Bitcoin, en acheter, c’est probablement l’acte politique le plus fort que nous puissions faire pour faire diminuer la taille et l’emprise et la clique de parasites qui manipulent les monnaies, les économies et appauvrissent nos pays.